作为反腐工作的重点领域,近年来金融领域的高压态势已然常态化。

据红星资本局不完全统计,截至11月15日,今年中央纪委国家监委网站至少披露了89名金融系统干部被查。其中,中管干部8人,中央一级党和国家机关、国企和金融单位干部64名,省管干部17名。

相关报道显示,2022年金融系统接受审查调查的人数达到77人。今年目前为止已超过这个水平,足以反映出金融系统反腐力度越来越大。

仅从本月来看,中管干部中,中国工商银行原党委委员、副行长张红力接受审查调查,国家开发银行原党委委员、副行长周清玉被开除党籍;中央一级金融单位干部有2人执纪审查,5人党纪政务处分。

10月21日,中国人民银行行长潘功胜在第十四届全国人民代表大会常务委员会第六次会议上作2022年第四季度以来国务院关于金融工作情况的报告。报告中提及,“持之以恒严惩金融腐败”及“强化金融反腐败”。

反腐专家,北京师范大学国际反腐败教育与研究中心主任彭新林接受红星资本局采访时表示,近年来在国际环境出现超预期变化、经济下行压力加大的严峻形势下,金融腐败对金融市场的影响更大、对金融秩序的冲击更强烈,其产生比以往更强的破坏性,甚至直接危及国家经济和金融安全,因此必须更加重视和强调金融腐败治理。

9名中管金融干部被查处

多人曾是“前后任”

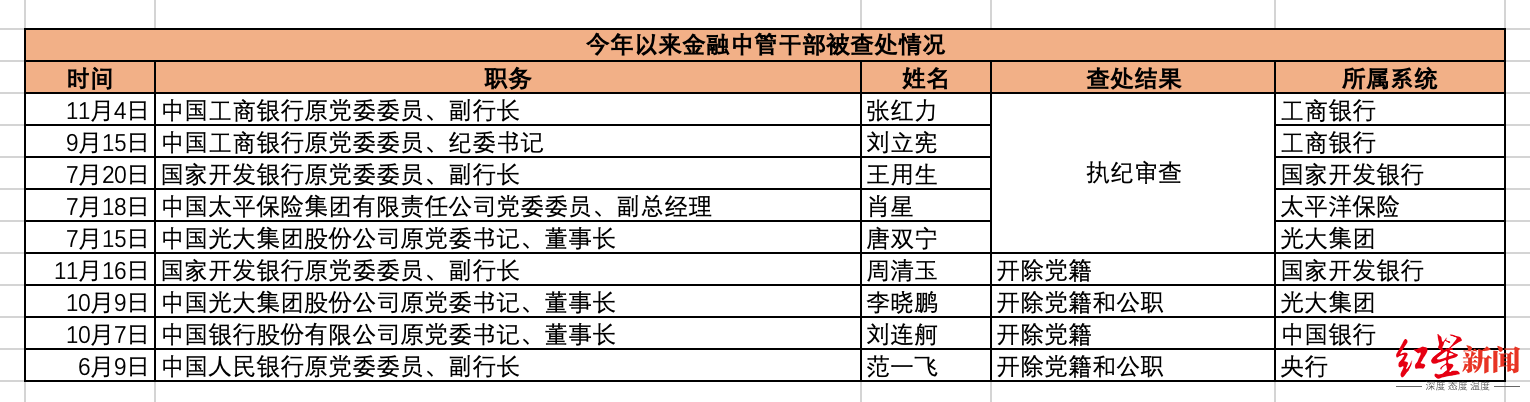

今年以来,已有多名长期在金融领域供职的中管干部落马。截至11月15日,包含2022年11月被查、今年9月已被提起公诉的中国人民银行原副行长范一飞在内,今年已有9名中管金融干部被查处,其中国有银行3人、金融集团2人,政策性银行2人,保险机构1人,央行系统1人。

3月31日,中国银行原党委书记、董事长刘连舸被查引来金融圈“地震”。刘连舸成为二十大后首个落马的中管金融企业“一把手”。

今年以来金融中管干部被查处情况

红星资本局梳理发现,多名被查中管干部之间关联紧密。

9月15日和11月4日,中国工商银行原党委委员、纪委书记刘立宪和中国工商银行原党委委员、副行长张红力先后被查。

公开履历显示,2005年10月,刘立宪任中国工商银行股份有限公司纪委书记。2013年7月起,刘立宪担任中国工商银行股份有限公司执行董事。2014年12月辞去公司董事会执行董事及董事会关联交易控制委员会委员职务;张红力自2010年4月起任中国工商银行副行长。2018年7月,辞去副行长职务。

从公开履历中可以看出,张红力、刘立宪曾一个班子共事4年多,而今前后脚落马。

光大集团被查的2名中管干部——唐双宁、李晓鹏,则是两任董事长相继落马。

公开资料显示,2017年12月,李晓鹏开始担任光大集团董事长,次年3月,他同时成为光大集团重要下属公司光大银行的董事长。2022年3月,李晓鹏到退休年龄,光大银行当时发布公告称,李晓鹏“因工作调整向董事会提交辞呈,辞去本行董事长、非执行董事、董事会战略委员会主任委员及委员、董事会提名委员会委员职务”。今年4月5日,已经卸任1年多的李晓鹏被宣布接受审查调查。

7月15日,中央纪委国家监委发布消息称,中国光大集团股份公司原党委书记、董事长唐双宁涉嫌严重违纪违法,接受中央纪委国家监委纪律审查和监察调查。而在中国光大集团“一把手”这个位置上,唐双宁正是李晓鹏的“前任”。

7月20日,国家开发银行原党委委员、副行长王用生被查。2010年12月,王用生任国家开发银行党委委员、副行长,2018年4月,正式退休。被查时他已退休超5年。

王用生是今年被查的第二个国开行原副行长,另一名原副行长周清玉已于5月19日被宣布接受审查调查。周清玉2016年出任国开行党委委员、副行长。

国有银行成“重灾区”

多名银行高管落马

今年以来,银行机构共有52人被查。其中五大国有银行30人,三大政策性银行12人,全国性股份制银行6人,城商行4人。国有大行占比超过一半。

整体来看,工商银行、农业银行、中国银行、建设银行、交通银行被查的人数分别为7人、7人、7人、5人、4人。

五大国有银行今年以来被查干部

梳理发现,今年国有大行反腐力度明显加大。

据红星资本局不完全统计,今年以来,被党纪政务处分的银行机构干部有33人,包括国有五大行占26人(其中农业银行、建设银行各8人,中国银行4人,交通银行、工商银行各3人),政策性银行4人,其他银行机构4人。

从查处总量来看,中国农业银行被查处10人,位列五大行第一;建设银行被查处9人排名第二;工商银行被查处8人、中国银行7名干部被查处,交通银行被查处人数最少,为6人。

五大国有银行干部党纪政务处分

农行总部高管被查处的人数多于地方分行,地方分行主要集中于浙江、吉林、云南、江西。从职位来看,上至分行副行长,总行部门负责人,下至分行专家。目前受到党纪政务处分的8人中,6人已被双开,2人被开除党籍。

相比于农行,中行今年都是大“虎”。除刘连舸外,另外有原北京分行党委书记、行长王建宏、原江西分行党委书记、行长张东向,其余4人均为分行副行长级别。

从通报查处的违法违纪事实看,这些落马的国有大行干部普遍存在“靠金融吃金融”“权钱交易”“违规干预企业授信审批”“收受巨额贿赂”等问题。

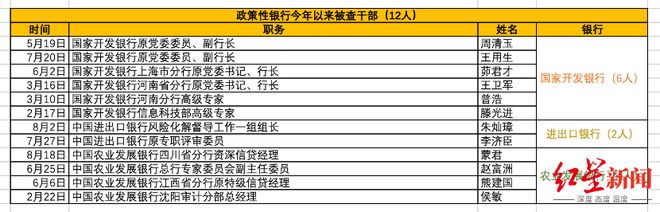

政策性银行也成为反腐重点区域,今年以来国开行、农发行、进出口银行被查干部分别有6人、4人、2人。

政策性银行今年以来被查干部

今年以来国家开发银行系统有多名高管落马,包括上述提到的中管干部——国家开发银行原党委委员、副行长周清玉、王用生以及多名省级分行行长。在此之前,国家开发银行原党委副书记、监事长姚中民,国家开发银行原党委书记、董事长胡怀邦,时任国家开发银行党委委员、副行长何兴祥已分别于2016年、2019年、2021年落马。

今年6月,中央纪委国家监委驻国家开发银行纪检监察组与国家开发银行党委召开全面从严治党专题会商会。驻开发银行纪检监察组曾指出,党的十八大以来,开发银行先后有多名干部涉腐被查,腐败案件具有涉案人员职级高、腐败时间久、系列案件多、信贷基建领域多发、50后60后为主兼有年轻化趋势、风腐一体问题严重、新型隐性腐败突出等七大典型特征。

2023年股份制银行反腐“成绩单”上,广发银行、中信银行、浙商银行、民生银行、中原银行、贵州银行榜上有名。此前广发银行已查处高管5名,涉及两名分行行长及两名监事长。

金融监管机构迎来密集反腐

反腐向保险、证券领域推进

监管人员违纪违法,是本轮金融反腐风暴的另一个特征。

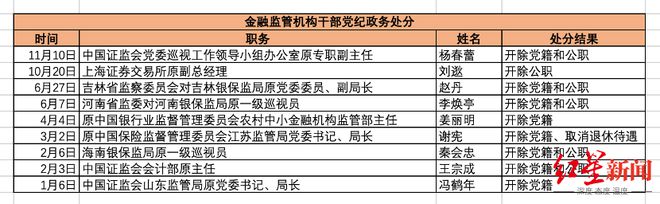

据不完全统计,今年以来,银监系统、央行系统、证监系统与地方金融管理部门共10人被查。

金融监管部门相关被查干部

被党纪政务处分的银监、证监系统的干部共9名。

金融监管机构干部党纪政务处分

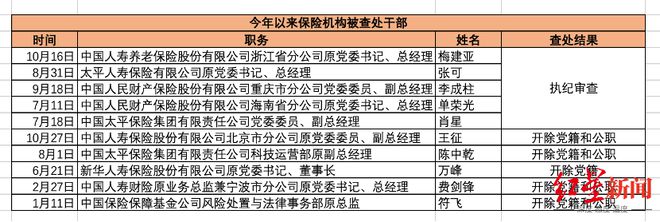

与此同时,证券、保险等系统同样有所涉及,反腐在全面推进。红星资本局梳理发现,保险领域的查处力度越来越大。今年以来保险机构有7名干部被查,涉及中国人寿、中国太平、中国人保财险等。

今年以来保险机构被查处干部

今年以来,证券业反腐力度不减,多名证监系统老干部或证券公司高管被带走调查,甚至“落马”,令市场震惊。就在本月,中国期货业协会党委书记、会长安青松被带走调查。现年54岁的安青松自1995年进入中国证监会系统工作至今,已满28年。

彭新林指出,从实践情况看,金融领域腐败最严重、最集中的表现形式就是金融信贷腐败(所以银行业系重灾区);从金融领域落马官员情况看,不仅有金融机构高管及从业人员,也有金融监管机构的官员。

“金融监管机构在金融领域扮演‘守门员’的角色。对金融腐败的治理,要多管齐下、综合施策,从金融机构内部的腐败到金融监管领域的腐败,都应当坚决惩治、同等重视。”

金融反腐已步入深水区

今年来中纪委官网不断刊文,释放金融反腐明确信号。“深化整治金融腐败”已成关键词。

二十届中央纪委二次全会明确要求“深化整治金融、国有企业、政法等权力集中、资金密集、资源富集领域和粮食购销等行业的腐败”“坚决清理风险隐患大的行业性、系统性、地域性腐败”。业内人士普遍认为,今年以来金融系统反腐力度持续加强,金融反腐已进入深水区。

今年3月,二十届中央第一轮巡视对中国投资有限责任公司、国家开发银行、中国农业发展银行、中国光大集团股份公司、中国人民保险集团股份有限公司等5家中管金融企业党委开展巡视“回头看”。中央纪委国家监委官网发文指出,在新一届中央首轮巡视就安排对部分金融单位开展“回头看”,在开局之年释放加强巡视整改和成果运用的鲜明信号。

就在10月底结束的中央金融工作会议指出,要清醒看到,金融领域各种矛盾和问题相互交织、相互影响,有的还很突出,经济金融风险隐患仍然较多,金融服务实体经济的质效不高,金融乱象和腐败问题屡禁不止,金融监管和治理能力薄弱。金融系统要切实提高政治站位,胸怀“国之大者”,强化使命担当,下决心从根本上解决这些问题,以金融高质量发展助力强国建设、民族复兴伟业。

彭新林告诉红星资本局,近年来金融领域接受执纪审查的干部人数呈上升趋势,有几个背景因素:一是党中央2021年开始对25家中央金融单位党组织开展了常规巡视,查找落实党中央关于金融工作重大决策部署、服务实体经济、防控金融风险、深化金融改革等方面的问题,中央巡视组也收到了反映相关金融单位一些领导干部的问题线索,并转交了中央纪委国家监委、中央组织部处理。二是中管金融企业深化纪检监察体制改革深入推进,中央纪委国家监委向包括各大国有银行、国开行、中信、人保等共15家中管金融企业直接派驻纪检监察组,并赋予了相应监察权,改革的制度红利持续释放,中管金融企业反腐力度持续加码。三是国家层面持续推进金融领域腐败治理、促进金融风险的防控化解。四是金融领域利益和资源相对集中,金融腐败案件不仅涉案金额高、影响大,而且窝案、串案突出,同一利益链条上的金融管理人员互相串通、抱团腐败,所以往往是“拔出萝卜带出泥”,牵一发而动全身,致使多名金融“蛀虫”落马。

彭新林建议,做好金融反腐和处置金融风险的统筹衔接,一体推进惩治金融腐败和防控金融风险,更加精准有效地推进金融领域反腐败工作,特别是会聚焦金融腐败背后的利益勾结和关系纽带,严肃金融监管机构“内鬼”。

此外,强化金融领域监管和内部治理,加强对监管权力运行的监督制约,强化对“关键少数”特别是下级“一把手”和领导班子的监督,以强监督推动强监管,不能让监督流于形式,让金融更好地服务于实体经济、服务经济社会的高质量发展。

红星新闻记者 王田

编辑 肖子琦